Banky utržené ze řetězu

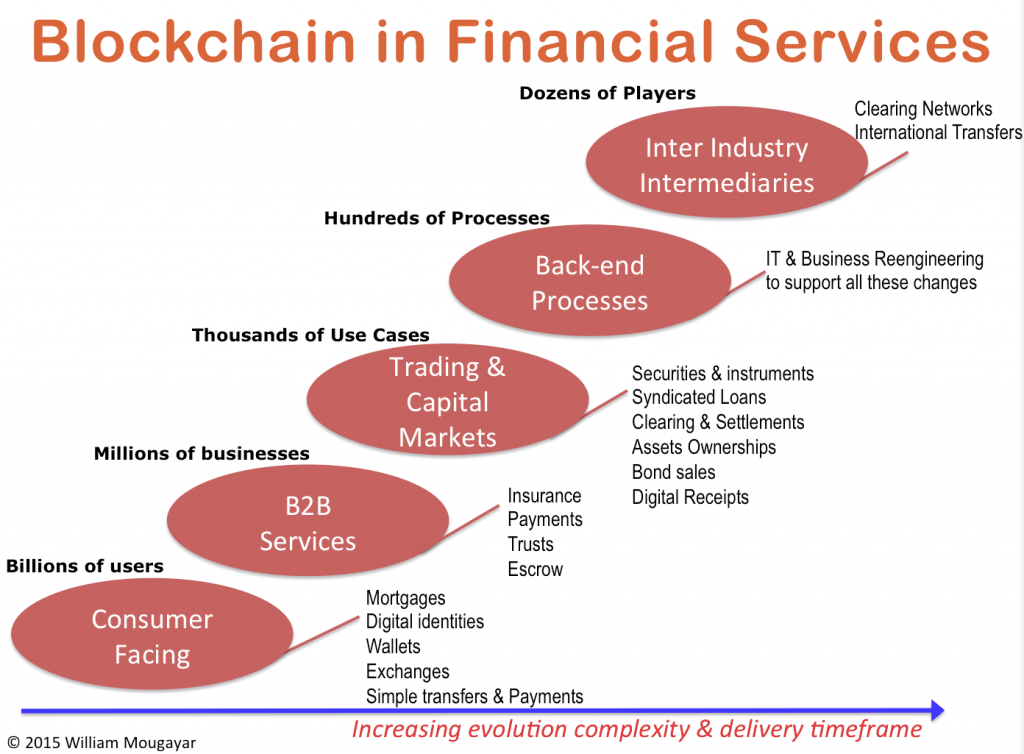

Technologie distribuované účetní knihy (ditributed ledger technology – DLT), pro kterou se vžilo označení blockchain, se pomalu zabydluje i mezi bankami. Všude, kde je dnes v provozu řešení postavené na centrální databázi, do které přistupují různí uživatelé a zadávají do ní transakce (platby, převody cenných papírů, data klientů…) – většinu takových řešení lze nahradit „databází“ distribuovanou mezi větší počet subjektů, která se v reálném čase aktualizuje.

Co vlastně DLT přináší?

Omezení podvodů

V centrální databázi stačí provést jeden úspěšný podvod a data jsou změněna. V blockchainu je to výrazně obtížnější, protože by bylo nutné ve stejný čas změnit záznam v desítkách či tisících záznamech provozovaných u řady subjektů.

KYC

Pravděpodobně je jen otázkou času, kdy banky budou data o klientech sdílet v blockchainových řešeních. Banky tím získají rychlejší a levnější přístup k datům, pro klienty bude takové řešení vstřícnější a bezpečnější.

Smart contracts

Typickým příkladem může být hypotéční úvěr nebo dokumentární akreditiv v blockchainu, kde systém automaticky kontroluje plnění předem domluvených podmínek a podle toho generuje finanční plnění. Ve srovnání s ručním procesem je to rychlejší a minimalizuje to lidské omyly či dokonce neochotu jedné strany dodržet plnění. Možnosti detailně vysvětluje třeba report CapGemini zde.

Platby

Především zahraniční platby v systému SWIFT jsou na moderní dobu značně pomalé. Ani SEPA není online. SWIFT je sice bezpečným a roky prověřeným systémem, v době online plateb je jednoznačně za zenitem. Blockchain, který by uměl zpracovávat velké množství transakcí v reálném čase, by mohl SWIFTu brzy konkurovat.

Burzovní systémy

I burzy si uvědomují možnosti blockchainu. NASDAQ provozuje blockchain LINQ pro akcie chystající se na své IPO (zde). Podobně Australian Stock Exchange chce využít blockchain pro náhradu 25let starého systému CHESS (zde). A Deutsche Boerse uzavřela v březnu t.r. dohodu o využití blockchainové platformy HQLAx pro půjčování cenných papírů (zde).

Podle studie Accenture, 9 z 10 dotázaných bankéřů tvrdí, že jejich banka právě zkoumá možnosti využití blockchain. Které banky si s blockchainem už hrají? Tady je několik „early adopters“:

12 z 26! čínských bank tvrdí, že v r. 2017 naimplementovali blockchain. Státní Agriculture Bank of China nasadila blockchain na poskytování nezajištěných úvěrů pro eshopy se zemědělskými produkty. Podobně Bank of China využívá distribuovanou infrastrukturu pro digitální peněženku (zde). Landesbank Baden-Würtemberg oznámila v červnu 2017, že v rámci pilotního projektu vydali dluhopisy Daimleru v hodnotě 100mil EUR, které koupily další německé finanční instituce (zde).

JP Morgan si blockchainovými technologiemi pohrává již od r. 2015. Ve spolupráci s fintech EthLabs vytvořili Quorum. Podle zástupců banky nebylo cílem mít hned rentabilní finanční produkt, ale spíše si novou technologii vyzkoušet a zaujmout open-source komunitu (zde). Na platformě Quorum JP Morgan vytvořili v r. 2017 ZCash, využívající „zero-knowledge security layer (ZSL)” pro získávání detailů o transakcích v blockchainu (zde). Několikaleté pokusy s blockchainem nakonec přivedly JP Morgan Chase k záměru patentovat systém využívající blockchain pro rekonciliaci finančních transakcí v rámci P2P. Viz zpráva z 3.5.2018 zde.

Podobně si Bank of America patentovala svůj blockchain pro sdílení osobních a obchodních informací (zde). Zajímavé je srovnání, kdy z 1045 patentů na blockchain evidovaných americkým patentovým úřadem na začátku 2018, bylo 43 od Bank of America, Mastercard a IBM každý 27 a další v pořadí Fidelity jen 14 (zdroj).

Oblast průkazného zaslání peněz mezi bankami je dlouhodobě obhospodařována především sítí SWIFT. I SWIFT testuje nové technologie. 34 bank (mezi nimi Erste, UniCredit, Sberbank, Citibank, Deutsche Bank, Societe Generale…) v březnu t.r. dokončilo testování v rámci Proof of Concept pro využití blockchainu při rekonciliaci nostro účtů. Stejně jako v případě JP Morgan Chase, jedním z hlavních přínosů je vypořádání v reálném čase (zde).

Od dubna se Santander chlubí, že je první bankou v Británii, která nasadila blockchain komerčně (zde). Technologie je využívána pro klientské platby v rozsahu 10 až 10000 GBP, kdy oproti zdlouhavým mezinárodním převodům příjemce dostává platbu již druhý den. Technologie využívající Ripple je výrazně rychlejší než SWIFT: nyní 1500 transakcí za sekundu, v dohledné době 50000.

V Evropě má významné místo při zavádění blockchain technologie konsorcium „R3“, https://www.r3.com/, které stojí za blockchainovou platformou Corda. Firma R3 byla v r. 2015 založena 9 bankami: Barclays, BBVA, Commonwealth bank of Australia, Credit Suisse, Goldman Sachs, JP Morgan, Royal Bank of Scotland, State Bank, UBS. V současné době je členů již 200! V aplikaci HQLAx, která je postavena na open-source Corda, se v březnu 2018 uskutečnil první skutečný obchod: swap košíku německých a holandských vládních dluhopisů v hodnotě 25mil EUR mezi Credit Suisse a ING (zde).

Prvním konsorciem s řešením pro trade finance postaveném na blockchainu je we.trade se sídlem v Irsku, založené 9 bankami: Banco Santander, Deutsche Bank, HSBC, KBC, Natixis, Nordea, Rabobank, Société Générale and UniCredit. Platformu chtějí představit SME klientům teď, v Q2 2018.

Podobným konsorciem je Batavia, globální platforma pro trade-finance transakce, založená 5ti bankami společně s IBM, využívající technologii IBM blockchain. V dubnu 2018 se Erste Bank pochlubila první transakcí (zde).

Další platformou je Hyperledger, konsorcium technologických firem Cisco, IBM, Interl, Red Hat, Oracle atd. a finančních institucí jako ABN AMRO, BNY Mellon, Deutsche Boerse, SWIFT a dalších. Platforma poskytuje řadu konkrétních produktů. Např. blockchain Hyperledger Fabric od září 2017 využívá Royal Bank of Canada pro převody mezi USA a Kanadou.

ING je ve výzkumu využití blockchain také aktivní, např. v oblasti „zero-knowledge range“ umožňující např. při schvalovaní úvěru zjistit nikoli přesnou výši mzdy, ale rozsah. Ten zpravidla stačí pro automatizované rozhodnutí, zda úvěr může být poskytnut (zde).

Na podzim 2017 Deutsche Bank ve spolupráci s IBM testovala v rámci Proof of Concept blockchain pro Know Your Customer (KYC). Cílem bylo ověřit, jak by banky mezi sebou mohly sdílet informace, které v současné době získávají od klientů každá jednotlivě (zde).

BNP zkoumá blockchain v řadě pilotních projektů pro správu korporátních akcí, plateb, crowdfunding, registr cenných papírů a další. Společně s EY v létě 2017 implementovali blockchain pro zrychlení interních treasury operací (zde). Jedním z pilotů je platforma „Fund Link“ postavená na blockchainu společně s Fundsquare – dceřinnou firmou Luxembourg Stock Exchange, a KPMG Lucembursko. Systém je připraven pro obchodování s cennými papíry a finanční vypořádání (zde).

Také BBVA již má řešení s novou technologií. V dubnu 2018 banka oznámila první poskytnutí korporátního úvěru ve výši 75mil EUR na platformě Indra, která je odvozená od Ethereum blockchainu (zde).

Blockchainová noční můra

Blockchainová technologie může zajistit rychlejší, transparentnější, bezpečnější a levnější zpracování transakcí. To, co může přinést výhody koncovým uživatelům, nemusí nutně být výhoda pro banky, zvlášť pokud zůstanou stát stranou. O drastickém dopadu blockchainu na tradiční švýcarské bankovnictví psali nedávno v CNBC zde.

Blockchain je pro mnohé ještě stále ve stínu krypto měn a především Bitcoinu. Kombinace Bitcoin-Blockchain-Bank má stále spíše negativní nádech. Jak je ale vidět, řada bank pochopila obrovské možnosti nové technologie, a i když cryptos jsou pro řadu bank stále ještě nepřijatelné v jakékoli formě, prorůstání různých blockchainových technologií dovnitř bankovních řešení je v plném proudu.

Myslíte si, že je vaše banka moderní? A co za služby už má na blockchainu?

Se smart contracts jsi doslova předpověděl budoucnost: https://byznys.ihned.cz/c1-66136840-banka-hsbc-provedla-prvni-obchodni-transakci-pomoci-blockchainu-misto-deseti-dni-trvala-jeden

🙂